“营改增”就是减税,真的吗?

2015年不断地传来“营改增”狼来了的声音,但最终并未在当年内实施。2016年3月5日,在第十二届全国人民代表大会第四次会议的开幕式上,李克强总理作政府工作报告,指出“适度扩大财政赤字,主要用于减税降费,进一步减轻企业负担。今年将采取三项举措。一是全面实施‘营改增’,从5月1日起,将试点范围扩大到建筑业、房地产业、金融业、生活服务业,并将所有企业新增不动产所含增值税纳入抵扣范围,确保所有行业税负只减不增。今年全面实行‘营改增’。”3月24日,财政部、国家税务总局发布《关于全面推开营业税改征增值税试点的通知》,与此同时,两部委发布了营改增四份细则文件,分别为《营业税改征增值税试点实施办法》《营业税改征增值税试点有关事项的规定》《营业税改征增值税试点过渡政策的规定》和《跨境应税行为适用增值税零税率和免税政策的规定》。至此,最后一只靴子终于落地,“营改增”全面实施。

因此,近期“营改增”在上述几个行业引起了广泛的关注,特别是房地产行业。相对来说,物业管理行业倒是波澜不惊。

为什么“营改增”?

增值税的作用和影响很多,对于企业来说,最关注的就是可以减少重复征税。和营业税不同的是,增值税理论上是就每一生产经营环节的增值部分征税,故可以规避重复征税的弊端。

例1:甲物业管理公司每月营业收入200万元,保安业务外包给乙公司,每月支出50万元,保洁业务外包给丙公司,每月支出30万元。

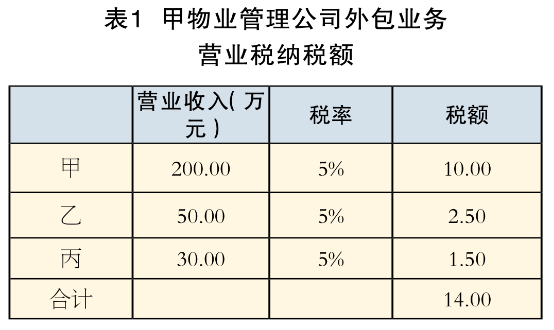

在实行营业税的条件下:上述业务,甲、乙、丙均需缴纳5%营业税,如表1:

事实上,乙公司的保安业务、丙公司的保洁业务均来源于甲公司200万元的物业管理费收入。就该部分业务,实际征税14万元,实际税负7%(14万元/200万元),超过名义税率5%的40%,明显存在重复征税。

“营改增”后,由于增值税对增值部分征税,同样的上述业务,征税情况大为不同,假设甲、乙为一般纳税人,适用税率为6%,丙公司为小规模纳税人,适用3%征收率(为计算简便,计算增值税时假设上述收入均为不含税收入),则甲公司在计算增值税时可以扣除乙、丙公司已经缴纳的增值税,如下:

乙:50×6%=3万元

丙:30×3%=0.9万元

甲:200×6%-3-0.9=8.1万元

在上述业务中,三家公司合计增值税额为12万元,实际税负率6%(12万元/200万元),和名义税率一致,重复征税的现象消除了。

“营改增”的深远影响远不止如此,但对企业来说,这还不够吗?还能说“营改增”和我们无关吗?

“营改增”就是减税,真的吗?

李克强总理在政府工作报告中明确,“确保所有行业税负只减不增,全面实行营改增”,“预计今年营改增将减轻企业税负5,000多亿元”。从政府的角度来说,实施营改增最终是给企业减负,这是毋庸置疑的。但是,宏观的设计能否在市场中得到全面体现,和企业自身是有很大关联的。

从税率安排上来看,物业管理作为生活服务业,其税率为6%,征收率3%,其税负安排是远低于之前的营业税负的。但是,就企业个体来说,实际税负要取决于企业自身的水平和能力。

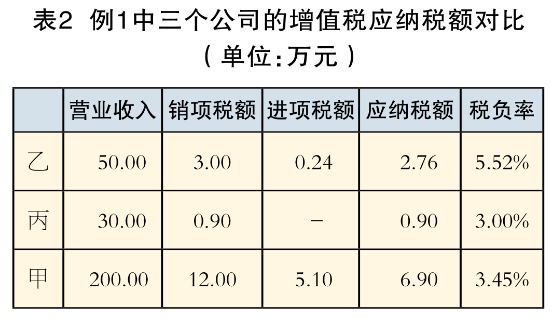

例2:假设例1中的乙公司,每月成本45万元,其中90%为人力成本,每月只有4万元成本取得进项税额0.24万元。甲公司每月除了从乙、丙公司取得增值税发票外,还可取得成本20万元的增值税发票,对应进项税额1.2万元。则:甲公司月纳增值税额6.90万元,税负率3.45%;乙公司月纳增值税2.76万,税负率5.52%;丙公司月纳增值税0.90万,税负率3%。详见表2:

也就是说,“营改增”后,在同样的政策环境、同样的业务条件下,三家企业中,甲、丙税负明显降低,而乙税负却不降反增。

还说“营改增”就是减税吗?还可以坐等政策红利吗?

“营改增”对房地产、金融业影响大,对物业管理影响不大,真的吗?

就《营业税改征增值税试点实施办法》、《营业税改征增值税试点有关事项的规定》、《营业税改征增值税试点过渡政策的规定》和《跨境应税行为适用增值税零税率和免税政策的规定》这四个细则来说,直接提及物业管理的确实很少,但是这并不意味着“营改增”对物业管理行业的影响要小于其他行业。对于增值税的一般性规定,均与行业有较大关联,并将产生重大影响。比如增值税纳税时间、视同销售、混合销售等。其次由于行业目前普遍存在多元化经营的情况,实际上增值税兼营行为普遍存在,这在增值税条例和实施细则里都有严格的规定。物业管理企业的增值税税负其实要比人们想象的高。

例3:A物管企业每月物业管理费收入265万元,房屋及场地租赁收入22.2万元,家政服务收入10.6万元,全月合计297.8万元。5月1日后,该企业为一般纳税人,每月可取得进项税额5万元;届时该企业的增值税纳税可能有两种情况:

第一种情况:分开核算

a)物业管理费、家政服务收入(适用税率6%):

(265+10.6)/(1+6%)×6%=15.60万元

b)经营租赁收入(适用税率11%):

22.2/(1+11%)×11%=2.20万元

c)销项税额合计:15.60+2.20=17.80万元

d)应纳税额=销项税额-进项税额=17.80-5.00=12.80万元

第二种情况:不分开核算

a)销项税额:297.8/(1+11%)×11%=29.51万元

b)应纳税额=销项税额-进项税额=29.51-5.00=24.51万元

《营业税改征增值税试点实施办法》第三十八条“纳税人兼营销售货物、劳务、服务、无形资产或者不动产,适用不同税率或者征收率的,应分别核算适用不同税率或者征收率的销售额;未分别核算的,从高适用税率。”显然,前者的税负只有后者的一半,两者的差异完全取决企业自身对政策的把握水平和内部管理水平。把握“营改增”的重要性可见一斑。

行业营改增无处学习,真的吗?

不少企业早在“营改增”的相关政策正式发布之前,就已提前关注学习、研究应对之策,关注税局发布的相关信息,组织核心骨干与财务人员参加相应的知识培训,及时对业务架构、运营流程进行优化与调整,以确保“营改增”实施后可以充分把握新政策赋予的优惠条件,减轻税负,从容应对。而相比较之下,物业管理企业的反应就慢了许多。既然“营改增”对物业管理行业的影响是如此重要、关联如此紧密,为什么不能像其他行业一样提前未雨绸缪呢?早在去年,笔者就已经在本专栏等渠道发布、也看到过不少关于“营改增”的相关知识以及对行业可能产生的影响,但在当时并未引起太多行业人的关注。不少行业中的管理者甚至还搞不清楚“营改增”到底是啥。直至确定新政正式出台时,仍然有人在问什么是“营改增”?“营改增”跟物业管理的关系究竟有多大?

当下,物业管理企业应对“营改增”,只有两个字:学习!

(原载于《现代物业·新业主》2016年第4期/总第353期)

本文为《现代物业》、 设施管理网(cnfm2001.com)联合版权所有,禁止转载。如有需要,请联系xdwyxmt@126.com。